近年来,自动驾驶成为了巨头扎堆布局的重点。通用汽车10亿美金收购了人工智能创业公司ArgoAI;英特尔用153亿美元收购了Mobileye;陆奇空降百度后,3月,百度重组智能驾驶群组事业部。目前,在全球,20家领先的科技公司,有10几家在进行自动驾驶技术的研发;全球前14家大型车企,有12家也都已经在做自动驾驶。这股自动驾驶领域热潮,也将带动车载摄像头市场发展。

据法国权威市场分析机构YoleDéveloppement的统计,智能驾驶主要通过摄像头(长距摄像头、环绕摄像头和立体摄像头)和传感器实现感知的;当前最先进的智能汽车采用了17个传感器(仅指应用于自动驾驶功能),预计2030年将达到29个传感器。

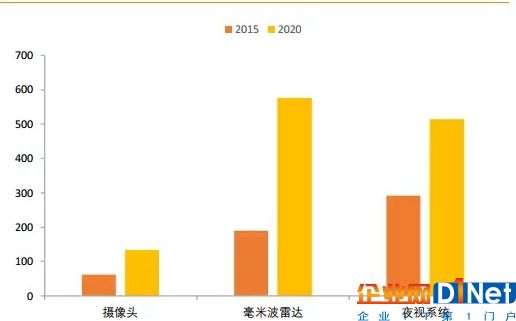

根据知名机构的预测与判断,预计到2020年左右全球车载摄像头和夜视系统等市场都将进入快速成长期。其中车载摄像头:2015年市场规模为62亿人民币,2020年将达133亿人民币,年复合增长率达16%;夜视系统:2015年市场规模为293亿人民币,2020年将达514亿人民币,年复合增长达12%。

全球传感器的市场规模(来源:天风证券研究所)

车载摄像头是实现众多预警、识别类ADAS功能的基础。在众多ADAS功能中,视觉影像处理系统较为基础,对于驾驶者也更为直观,而摄像头又是视觉影像处理系统的基础,因此车载摄像头对于智能驾驶必不可少。车道偏离预警(LDW)、前向碰撞预警(FCW)、交通标志识别(TSR)、车道保持辅助(LKA)、行人碰撞预警(PCW)、全景泊车(SVP)、驾驶员疲劳预警等众多功能都可借助摄像头实现,有的功能甚至只能通过摄像头实现。

车载摄像头价格持续走低,未来单车多摄像头将成为趋势。摄像头成本相对低廉,价格也从2010年的300多元持续走低,到2014年单个摄像头价格已降低至200元左右。相对于其他传感器价格更加低廉,易于普及应用。特斯拉Autopilot2.0的硬件系统中就包含8个摄像头,未来单车多摄像头将成为趋势。根据不同ADAS功能的要求,摄像头的安装位置也不尽相同。按摄像头的安装位置不同,可分为前视、侧视、后视和内置四个部分。未来要实现全套ADAS功能,单车需配备至少5个摄像头。

前视摄像头使用频率最高,单一摄像头可实现多重功能。通过算法开发优化,单一前视摄像头可以实现多重功能,如行车记录、车道偏离预警、前向碰撞预警、行人识别等。未来也有望通过算法整合,实现更多ADAS功能。前视摄像头一般为广角镜头,安装在车内后视镜上或者前挡风玻璃上较高的位置,以实现较远的有效距离。特斯拉Autopilot2.0的硬件系统中有3个前视摄像头,分别为正常、长焦、广角摄像头,3个摄像头可覆盖更远距离和更宽的视野范围,探测精准度还安全性将大大提高。特斯拉的这种做法也有望被后来者效仿。

侧视摄像头代替后视镜将成为趋势。由于后视镜的范围有限,当另一辆在斜后方的车位于这个范围之外就“隐身”,这个范围之外的部分就叫做盲区。因为盲区的存在,大大增加了交通事故发生的几率。而在车辆两侧加装侧视摄像头可以基本覆盖盲区,当有车辆进入盲区时,就有自动提醒驾驶员注意,这就是盲区监测系统。

目前还出现了新的潮流,那就是使用侧视广角摄像头取代后视镜,这样既能降低风阻,同时又可以获得更大更广的视角,避免在危险的盲区发生意外,宝马i8Mirrorless概念车就采用如此设计。日本也已修改修改法规,允许无后视镜的车辆上路,鼓励用侧视摄像头取代后视镜,美国国家公路交通安全局近期也承诺将修改法规,取消无后视镜的车辆不允许上路的限制。我们认为,侧视摄像头取代后视镜不仅可以降低风阻,还可以覆盖盲区,更加安全,未来将成为发展趋势。

全景泊车系统调用车身周围多个摄像头,助泊车开启“上帝视角”。全景泊车系统通过安装在车身周围的多个超广角摄像头,同时采集车辆四周的影像,经过图像处理单元矫正和拼接之后,形成一副车辆四周的全景俯视图,实时传送至中控台的显示设备上。驾驶员坐在车中即可以“上帝视角”直观地看到车辆所处的位置以及车辆周报的障碍物,从容操纵泊车入位或通过复杂路面,有效减少刮蹭、碰撞等事故的发生。

车载摄像头应用广泛且价格相对低廉,是最基本最常见的传感器,未来市场空间将超百亿人民币。摄像头对于多个ADAS功能必不可少,未来单价也有望继续走低,将带动车载摄像头市场空间快速增长。根据HIS的估算,全球车载摄像头出货量将从2014年的2800万枚增长到2020年的8300万枚,复合增长率达20%。据此估算,全球车载摄像头市场规模将从2015年的62亿人民币增长到2020年的133亿人民币,年复合增长率将达16%。消费区域主要在美洲、欧洲、亚太等地,其中亚太地区将成为增长最快的市场。

车载摄像头市场规模预测(来源:天风证券研究所)

预计2020年国内车载摄像头需求量将达4,200万颗,市场规模达60多亿元。2015年国内车载摄像头需求量大约1,300万颗。对国内车载摄像头市场规模简单测算如下:

1)假设台湾乘用车销量保持5%的年复合增长率,那么到2020年乘用车销量将达2699万辆;

2)假设到2020年,前视摄像头(1颗)渗透率接近40%;侧视摄像头(2颗)渗透率20%;后视摄像头(1颗)渗透率为50%;内置摄像头(1颗)为5%;

3)考虑到国内庞大的汽车保有量,后装市场也不可忽视。假设后装仅考虑前视摄像头(1颗)和后视摄像头(1颗),渗透率都为10%,那么后装市场每年将新增需求400多万颗。根据以上假设,可以估算出到2020年国内车载摄像头市场新增需求约4200万颗,按照单价160元人民币计算,市场规模将达67亿元人民币。

摄像头产业链主要有镜头组、CMOS、DSP、模组封装等环节组成。近几年,智能手机的高速增长带动了摄像头市场的蓬勃发展,但是从2014年开始智能手机的增速已转缓,手机摄像头未来的增长率也必将放缓。随着车载摄像头市场的兴起,手机摄像头产业链各个环节的产能将向车载摄像头产业转移,预计未来CMOS、镜头、模组封装等产业链环节将继续保持高增长。

CMOS是摄像头的核心部件,广泛应用于车载摄像头上。CMOS,是摄像头的感光元件,相比CCD感光元件成像质量稍差一些,但是成本更低,也更加省电,在像素要求不高的车载摄像头领域应用十分广泛。另外CMOS相对于CCD也有两个重要优势:

1)速度快。CMOS光电传感器采集光信号的同时就可以取出电信号,还能同时处理各单元的图像信息,速度比CCD电荷耦合器快很多,高性能的CMOS摄像头影像采集速度能高达5,000帧/秒;

2)高动态范围。在车辆高速行驶时,光线条件变化剧烈且频繁,COMS即使在亮度差别较大的环境中仍能快速识别周边物体。CMOS价值约占到摄像头成本的三分之一,基本被外资品牌把控。Sony、Samsung和OmniVision三家企业的市场份额超过60%。

Sony在全球CMOS传感器领域常年占据市场份额第一的位置,凭借其在CMOS积累的深厚技术,加上收购了Toshiba影像传感器业务,其市场份额有望进一步扩大。CMOS市场基本被外资品牌把控,国产品牌的话语权较弱。OmniVision是国内CMOS封装企业晶方科技的大股东之一,也是晶方科技的大客户。因此晶方科技有望在CMOS需求量大幅增长的情况下受益。

镜头也是摄像头的一个重要部件,国内自主品牌企业有明显优势。根据TSR的研究报告,2015年全球摄像头镜头厂商中,台湾企业大立光电的出货量仍保持第一,占据全球约三分之一的市场份额。而国内舜宇光学以微弱优势超过玉晶,排名上升至第二。而在车载摄像头镜头市场,舜宇光学的镜头出货量居全球第一位,市场占有率达30%左右,已进入各大车企(宝马、奔驰、奥迪)前装市场。

车载摄像头模组组装工艺复杂,市场壁垒较高,但国内已有厂商进入。相对于手机摄像头等消费级电子,车载摄像头安全等级要求高,工艺也更加复杂,市场壁垒较高,Panasonic、Sony、Valeo、Fujitsu-ten等厂商占据较大份额。车载摄像头模组封装的市场集中度也高于手机摄像头,国内舜宇光学、欧菲光等厂商在手机摄像头封装领域市场份额居前,现也已全面进入车载摄像头模组封装制造中。

京公网安备 11010502049343号

京公网安备 11010502049343号