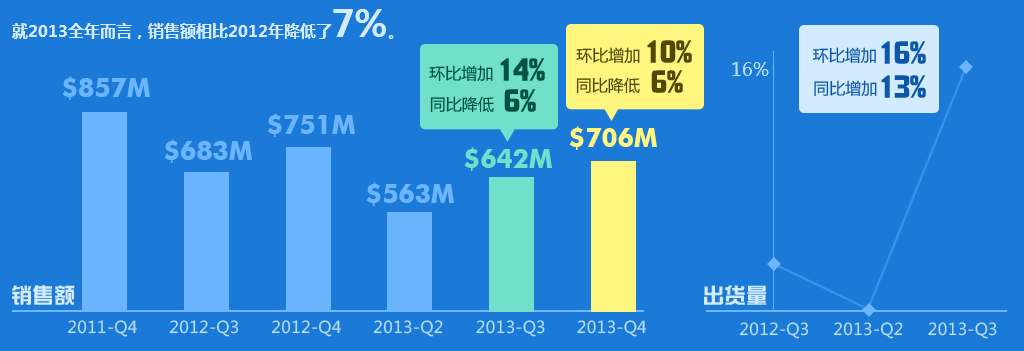

Wainhouse Research--《SpotCheck Group Video Conferencing Q3、Q4--2013》显示

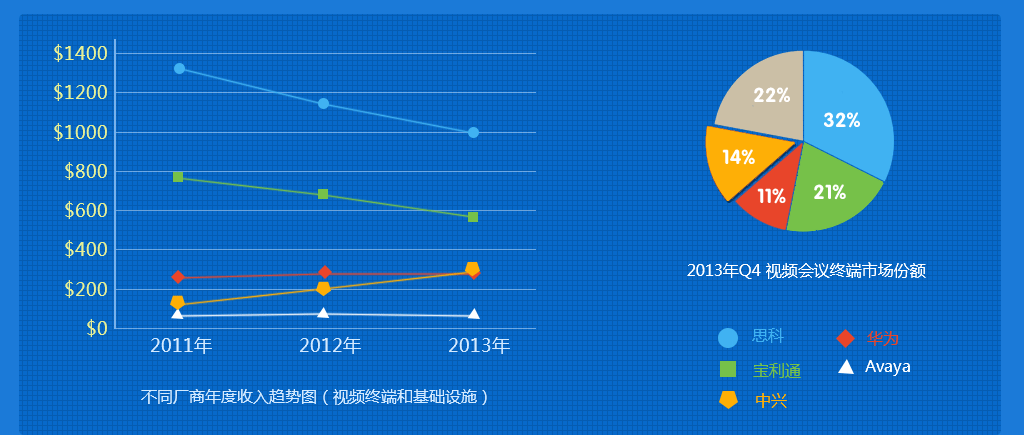

尽管Q3、Q4连续两个季度连续反弹14%和10%,但2013全年视频会议终端和基础设施销售额相比2012年依然有7%的下滑。 需要关注的是,三大视频会议设备区域市场中,传统市场北美和EMEA一路下跌,而以中国市场为主要驱动力的亚太市场却全线飘红甚至加速增长。与之相应的是,老牌视频会议厂商思科和宝利通继续衰退,市场份额降至历史新低,而由中兴通讯领军的中国视频会议厂商则以异常迅猛的增长势头成为视频会议设备市场新兴豪强。

视频会议设备(视频终端和基础设施)市场情况

区域市场表现

报告指出,2013-Q3,北美市场情况非常严峻,收入同比下降20%;EMEA的增长势头异常夺目,终端收入同比增长6%;亚洲这一数据略高于2%。

2013-Q4亚太市场继续延续了强劲的增长势头,环比增长26%,同比增长19%;北美市场则环比降低8%,同比降低9%。

亮点盘点

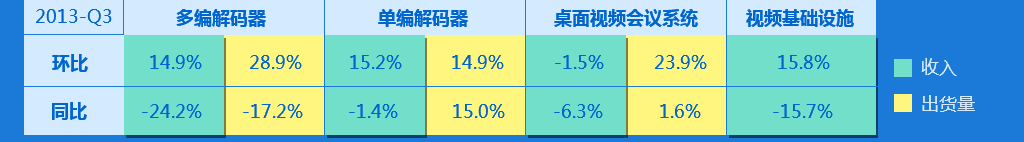

2013年Q3 设备收入和出货量情况表

多编解码器出货量在年内首次呈现增长,尽管这一增长绝大部分发生在中国市场。

桌面型视频会议系统收入依然小且稳定,世界范围内总量仅为30M。

单编解码器表现出高速增长,收入环比增长15%,不过同比增长-2%,出货量环比、同比增长率均为15%。

视频基础设施收入方面,全球范围内环比增长16%,不过同比去年下降16%。

Q4,多编解码器和单编解码器收入环比Q3继续有所反弹,但同比2014年Q4依然有不小幅度的下滑。

同样,就2013全年而言,多编解码器和单编解码器销售额均有下滑,特别是多编解码器收入下滑达-20.5%。

厂商亮点

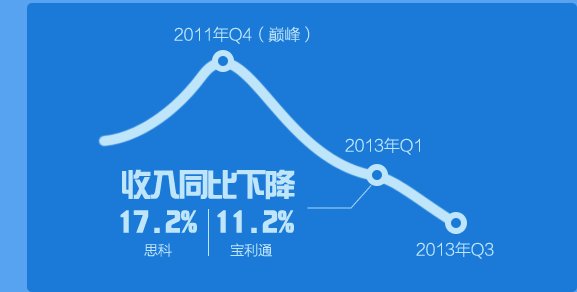

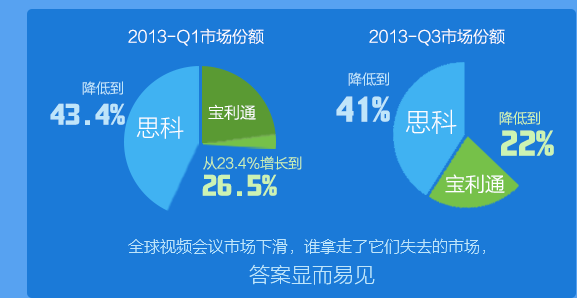

Q4延续Q3低迷节奏,这直接导致两者年度市场份额仅占有41%和24%,这一数据是两位视频会议领导者的历史新低。分析人士指出,这一方面受到美元汇率下滑影响,不过主要还是受到来自中国的视频会议设备供应商的市场冲击。

相比上述思科和宝利通,来自中国的视频会议厂商在收入总额方面全面增长,其中中兴通讯表现格外显眼,Q3季度首次占据了全球市场12%的份额,Q4季度,中兴和华为在思科和宝利通继续下滑的背景下攻城略地,分别拿到15%和14%的市场份额。

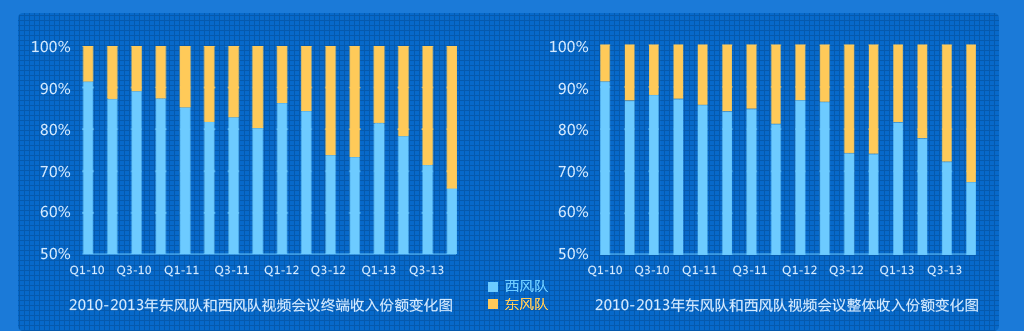

2011-2013年市场份额变化曲线显示,东风队逐步蚕食西风队市场份额。相比华为相对平稳的成长曲线,中兴通讯的增长曲线更为陡峭,事实上,从上图的市场份额饼状图中,我们也能清楚看到,中兴是最近三年的最大黑马和赢家,也是中国视频会议厂商崛起的关键力量。

结论:东风VS西风

显而易见,以北美厂商为代表的传统视频会议厂商与以中国中兴通讯为代表的新兴厂商之间的差异正愈发明显。这里的图表就可以很好地体现两者的差异。

全球视频会议市场下滑已经是不争的事实,结束了数年增长,并在2011Q4到达巅峰后,视频会议市场渐渐走低。

以数据说话:

【天时】全球视频会议市场下滑已经是不争的事实,结束了数年增长,并在2011Q4到达巅峰后,视频会议市场渐渐走低。

媒体观察

在视频会议设备市场整体增长幅度趋于平缓前提下,竞争也随着多个厂家制衡,呈现白热化竞争发展趋势,这导致视频会议终端和系统售价不断降低,而用户在进行同质化产品选择时,也往往更容易选择那些价格更具优势的视频会议产品。

对于中兴通讯而言,本次夺得视频会议市场全球季军,是两年来视频会议业务快速增长的结果,也是技术创新与国际渠道合作等诸多努力的最终结果:

国内视讯领域

两次获得国家科技进步二等奖的企业

推出H.265终端

推出高清一体化终端及全景视频会议系统

获得IMS多媒体会议的商用局

自2011年开始,中兴在全球范围以分销加专业代理的渠道模式,发展了

近百家合作伙伴,覆盖了欧洲、美洲、亚太的主要国家和地区。

“创新”已经逐渐植入中国的ICT产业文化,而视频会议行业,也在从以往的行政会议向多元化的视频融合通讯方向发展,视频会议应用场景和其产品也逐步向多领域拓展。特别是在信息化消费、智慧城市等国家级项目调动下,中国视频会议市场与中兴通讯前途不可限量。

理论上,在技术与产品相近,渠道拓展得力的前提下,中兴通讯赶上目前占据视频会议市场前两强的思科和宝利通,实现后来居上,只是时间问题。类似的情境正如华为以黑马之名出世,直至在国际电信设备市场折桂。不过当来自新兴市场的需求增长红利将近,未来中兴视频会议若不想走思科、宝利通的老路,必然需要在技术与创新领域寻得突破,从而激发新的市场增长点。