1、存储芯片价值量太大,是全球半导体的主战场,也是全球半导体超级周期的主抓手,直接影响到产业安全和信息安全,国家高度重视。2月27号和三星进行约谈,而以往此类调查反垄断调查取证等时间周期都偏长,需要进一步观察。

2、存储芯片产业趋势不改,受益于硅片剪刀差+第四次硅含量提升的全球超级周期存储芯片为主抓手,上游硅片剪刀差导致产能扩产受限,下游数据量大幅提升,需求释放,并且制程尤其是DRAM遇到瓶颈,摩尔定律放缓最明显,由2x系列往1x系列切入难度大。

3、此次调查我们认为一是下游应用厂商的反馈,更重要是保护、发展我国存储芯片厂商,而我们三家存储芯片厂按规划都将在2018年底或2019年突破,合肥长鑫(兆易创新)预期将即将进入联调阶段,长江存储设备陆续到厂,进入战略关键期,积极看好国内存储芯片公司突围。

战略时间窗口期和产业技术窗口期是目前谈判以及其他动作最重要考虑因素,核心技术只会加大力度推进,以利益换战略时间!韩国模式是领导最重要战略参考模式,也是我们一直推崇的模式,以存储芯片、制造带动产业发展,进而推动数字芯片、设备、制造国产化成功经验值得学习。

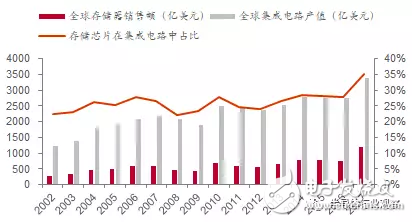

1、存储芯片价值量太大,是全球半导体的主战场,也是全球半导体超级周期的主抓手,直接影响到产业安全和信息安全,国家高度重视。2017年,全球半导体销售4200亿美金,存储芯片达到1200亿美金,其中DRAM720亿美金;而中国进口2600亿美金集成电路,存储芯片接近800亿美金;存储芯片厂商经历过产业的风风雨雨已经形成三家垄断的竞争格局,DARM三星、海力士、美光占据95%以上份额,而nand 三星、海力士、美光、西部数据、东芝占据全球93%以上市场份额,中国国内存储芯片只有兆易创新在nor flash具备10%左右市场份额,关键领域DRAM、NAND国内目前为0,三大存储芯片厂被寄予厚望,合肥长鑫、福建晋华投入DRAM、而长江存储投入3D NAND。

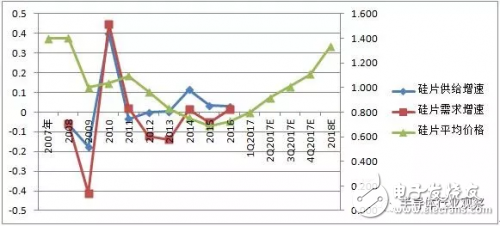

2、存储芯片大周期趋势不会变,特别是DRAM供需紧张情况将持续。受全球硅片剪刀差+第四次硅含量提升,全球半导体超级周期即以存储芯片为主抓手。上游受硅片剪刀差影响,产能释放受限;下游数据量大幅提升,需求释放,并且制程尤其是DRAM遇到瓶颈,摩尔定律放缓最明显,由2x系列往1x系列切入难度大。

硅片剪刀差越拉越大,从2016年Q4形成的硅片剪刀差是这轮半导体的核心因素,全球硅片供给为510万片左右,受受益存储芯片、高性能运算逻辑芯片、基带芯片需求持续提升,数据量的集中爆发,以及第四次硅含量提升行业,汽车电子、物联网、工业、5G、人工智能等新兴领域逐步爆发,目前需求突破550万片。存储芯片是主抓手:存储芯片对于12寸硅片需求尤其大,DRAM+NAND需求占比接近一半。根据DRAM EXCHANGE的预测,17Q4 DRAM硅片月度需求约为110万片/月、NAND对应约为150万片/月,占比超过50%。

图表:中泰电子17年3月对硅片价格趋势判断-“硅片剪刀差”

全球DRAM供给增速放缓

需求大幅提升:

从市场来看:

PC互联网时代每年产生2500亿GB数据,存储市场规模达380亿美元

移动时代每年产生7万亿GB数据,存储市场规模达620亿美元

数据经济时代,2017年产生了22万亿GB数据,存储市场规模达1280亿美元。

预计2021年,每年将产生62万亿GB数据,存储市场规模进一步提升

京公网安备 11010502049343号

京公网安备 11010502049343号