编者注:本文作者Standard Investment Company Inc,华盛学院九叔编译。主要对亚马逊云服务业务部分进行了估值。

AWS就是亚马逊王冠上的珍珠,不仅是其最赚钱的业务,也是增速最快的业务。因此,对于任何亚马逊的投资者来说,云服务业务的估值显得尤为重要,幸好最新年报提供了足够多的信息用来评估,以下为具体的分析。

预收款调整

由于会计准则的原因,公司Prime会员费以及AWS预定款都不会计入在当期营收里,因此,将这部分收入考虑进来是非常必要的。

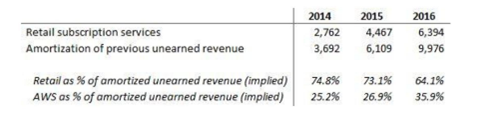

公司并没有单独披露会员和AWS各自的预收款,但是由于去年的年报开始披露会员订阅营收的数据,因此我们可以大致推测出AWS的预收款。同时从下图也可以看出AWS的预收款占比逐年上升,显示该部分业务成长比零售业务快。

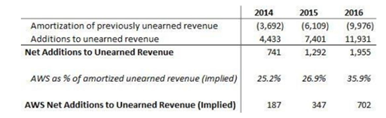

因此可以推测出调整后的营收:

未来营收预测

第一步为预测市场份额与市场空间,第二步为预测逐渐放缓的增长率。

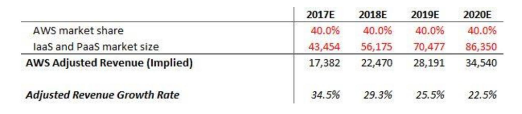

根据最近的Synergy Research的数据,AWS在全球的份额大约为40%。

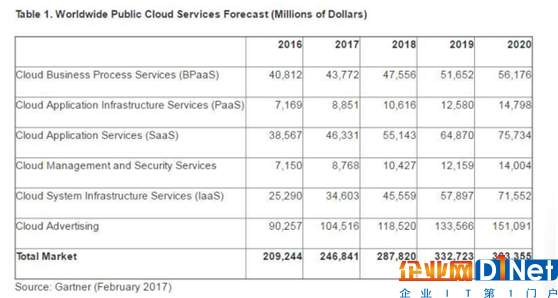

整体市场空间的预测根据Gartner的数据,到2020年IaaS和PaaS会增长到863.5亿美元。

在使用上述数据前,我们先做一个回测验证数据是不是合理的。按2016年IaaS和PaaS的市场324.6亿美元计算,40%的市场份额对应129.8亿美元的营收,跟我们经预付款调整后的营收数据只有0.5%的误差,所以可以证明至少去年的数据是合理的。

因此我们对AWS业务接下来几年的营收预计如下,2020年以后,增速逐渐下滑。

运营利润率

对利润率的预测比较难,主要是现在业务基本还处于初级阶段,可借鉴的历史数据不多,此外,对未来的竞争格局会如何演化也比较难说。所以利润率会上升(云计算行业有巨大的规模经济效应,很高的行业门槛,因此利润率逐渐上升讲得通,从亚马逊的数据也可以印证)和下降(市场玩家们为了最大化规模效应,会不断降价,导致该行业长期利润率下降)都挺有依据的。因此,我们认为用现有数据是最好的。

资本开支

虽然公司没有单独披露AWS资本开支业务的数据,但是却披露了另一个更重要的数据,PPE(厂房,设备等固定资产)的支出,包括购买和金融租赁的资产。我们认为租赁形式的资产支出不应该考虑分摊,这样可以更有效的展示公司真实的开支。

营收资本比(Sales-to-Capital Ratio)

营收资本比用来衡量公司投入的钱的产出效益,很明显,该项越大说明投资越有效。由于缺乏同行数据,我们用公司近期的数据来预测。考虑到云服务业务的规模效应很重要,我们设定该比例每年增长5%。

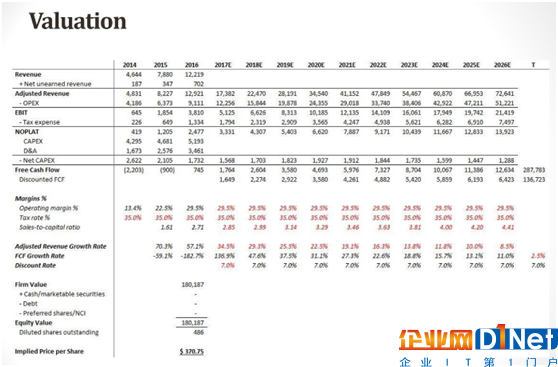

完整的估值模型如下:

根据上述DCF模型,亚马逊的云服务业务估值大概为1800亿美元,占到公司总市值的40%-45%。如果是作为单独的公司,AWS也是全球市值排名第30位的上市公司了。超过迪士尼,排在甲骨文后面。同时也意味着公司的电商业务估值2300-2500亿美元之间,超过沃尔玛,尽管营收只有沃尔玛的四分之一,利润只有其5%。

京公网安备 11010502049343号

京公网安备 11010502049343号