2018年以来,国内一系列“去杠杆”政策叠加,导致地方债务一触即发,P2P连环暴雷。私募股权基金监管收紧,从源头切断了资本行业的能量补给。加上A股跌破2700,CDR叫停等,使得投资人信心不足;在国际上,中美贸易战结果悬而未决,美元进入加息通道,人民币贬值,国际资金流向美国。在内外双重因素的作用下,钱荒了,地主家也没有余粮了。

教育行业一直是资本市场的宠儿。鉴于其稳定的现金流、高毛利率,以及教育行业与新技术结合可能产生的新的盈利点,都让教育对资本市场充满了吸引力。但是,就在今年8月,送审稿出台,教育股下行,严重影响了投资氛围。9月10日,送审稿正式截稿,据说司法部收到不少意见,看起来离靴子落地又近了一步,但是具体如何执行还有待观察。

寒冬来了,内忧外患双重夹击,教育行业还好吗?

没有最差,只有更差?

政策收紧,经济下行,波及到资本市场,寒冬由来已久。但是今年下半年,“寒冬”在一、二级市场上,表现得似乎更加淋漓尽致。

近来银行、投行等“多金”行业被爆提前过冬,甚至部分券商开始“降薪”,降幅达40%-50%。据一位知情人透露:“最近不少证券从业人员离职了,但上市公司招人反而特别好招……”其实,这只是资本寒冬下的冰山一角而已。

今年4月,《关于规范金融机构资产管理业务的指导意见》(以下简称“资管新规”)出台,资金全面收紧,私募股权投资市场基金募集总规模明显下降,一级市场普遍出现募资难、退出难的问题。据统计,今年上半年募资总量为2967亿元,同比下降58.2%,直接腰斩。

同时,基金募集数量也在大幅下降,截至今年上半年,新募集基金数量为1021支,同比下降8.8%,其中,Q2基金募集数同比下降42.4%。21世纪教育投资并购部总监武玲坦言:“今年宏观经济形势不好,去杠杆,募投管退前端收紧,而且,投资人也变得异常谨慎,这也直接影响对外投资的数量。同时,由于监管机构加大对并购基金的审核力度,要求层层穿透,这对基金设立也有影响。”

2014年,国家最早提出“大众创新,万众创业”的号召后,政府引导大量基金、国有基金进入一级市场,充当了很多VC的LP。但是,今年“强监管、去杠杆”的大背景下,VC募资变难,银行的风投资金也被束缚。私募无奈寄托股市,可是上证都跌破了2700点,创两年半以来的新低,上市公司自身都难保,何来闲钱?更无奈的是,今年不少非房企类上市公司的Q3业绩,靠卖房才扭亏。市场上缺钱早已成为共识。外部环境持续恶略,教育行业又是何景象?

太阳底下,无新鲜事?

其实梳理教育行业一级市场的融资史,也是梳理其发展变革的历程,故事还得从十多年前新东方上市开始讲起。

2006年-2010年,随着以新东方、好未来为首的一批培训机构先后赴美IPO,教育资产证券化萌芽初步开始。虽然“上市”的标准动作完成了,但是,由于资本市场看不懂教育的模式,这期间教育在一级市场并没有引起多少波澜,直到2014年。 现在回头来看,其实教育行业从最初不被资本重视,到一路借由资本助推高歌猛进,这股“投资热”,与宏观经济消费升级和国家的政策导向都密不可分。

2013年1月,12部门联合发布《关于加快推进重点行业企业兼并重组的指导意见》,国内掀起一股并购潮,这一年也被称为“并购元年”。不过,虽然当年“教育行业”并不在国家倡导的9大并购行业之列。但是,就在同年6月份,《民办教育促进法》(以下简称“民促法”)第1次修订,使市场有了一定预期。

2014年,国内并购市场迎来井喷,A股兼并收购的政策通道被打通,加上“在线教育”的兴起和推波助澜,教育并购开始发力。VC/PE在教育市场开始频繁投资,无论是投资数量还是金额,都在不断攀升。

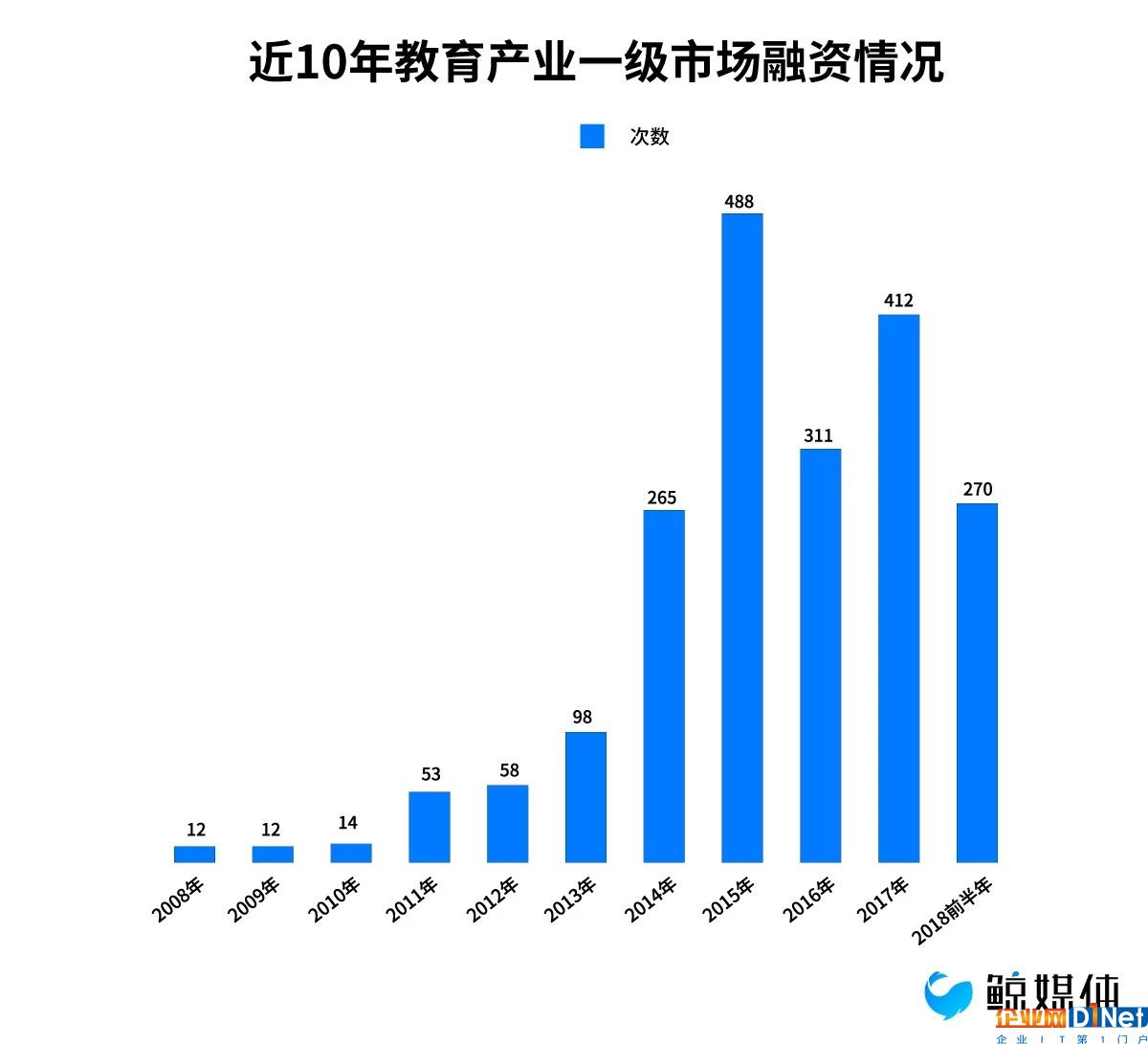

△数据来源:IT桔子、鲸媒体

在一级市场,教育行业的融资事件从2008年的11起,一跃飙升至2014年的268起,6年间翻了20多倍。2014年,也成为资本开始关注教育行业的分水岭。2015年,国家提出“大众创业,万众创新”,政策利好大大刺激了资本投资的热情。当年在一级市场,教育行业迎来了融资巅峰期,融资事件首次达到了489起,这一数字,至今仍是历史高位。

之后中概股回潮不断发酵,到了2015年下半年,股灾来了,一、二级市场出现联动效应,直接导致2016年融资事件大规模收缩至333起。教育行业受热捧之后逐渐降温,投资回归理性。这一时期,上市公司的产业基金(并购基金)开始出现,参与做一些收并购、整合产业的工作,比如,好未来为了布局教育生态闭环,仅2016年投融资次数就达15起。这一时期教育行业的产业升级也在不断加剧。

2017年,新版民促法出台,分类管理正式实行,这在一定程度上为教育资产证券化扫清了政策障碍。一级市场融资事件出现反弹,重新回到超400起的高位上。据鲸媒体统计,今年上半年,资本持续注入,教育行业一级市场融资回暖,融资事件比去年同期增加了100起,达到270起,涉及金额217亿元,是去年同期的3.2倍。上半年,教育行业依然是投资的热点,并未受资本环境的影响。

一级市场向头部集中

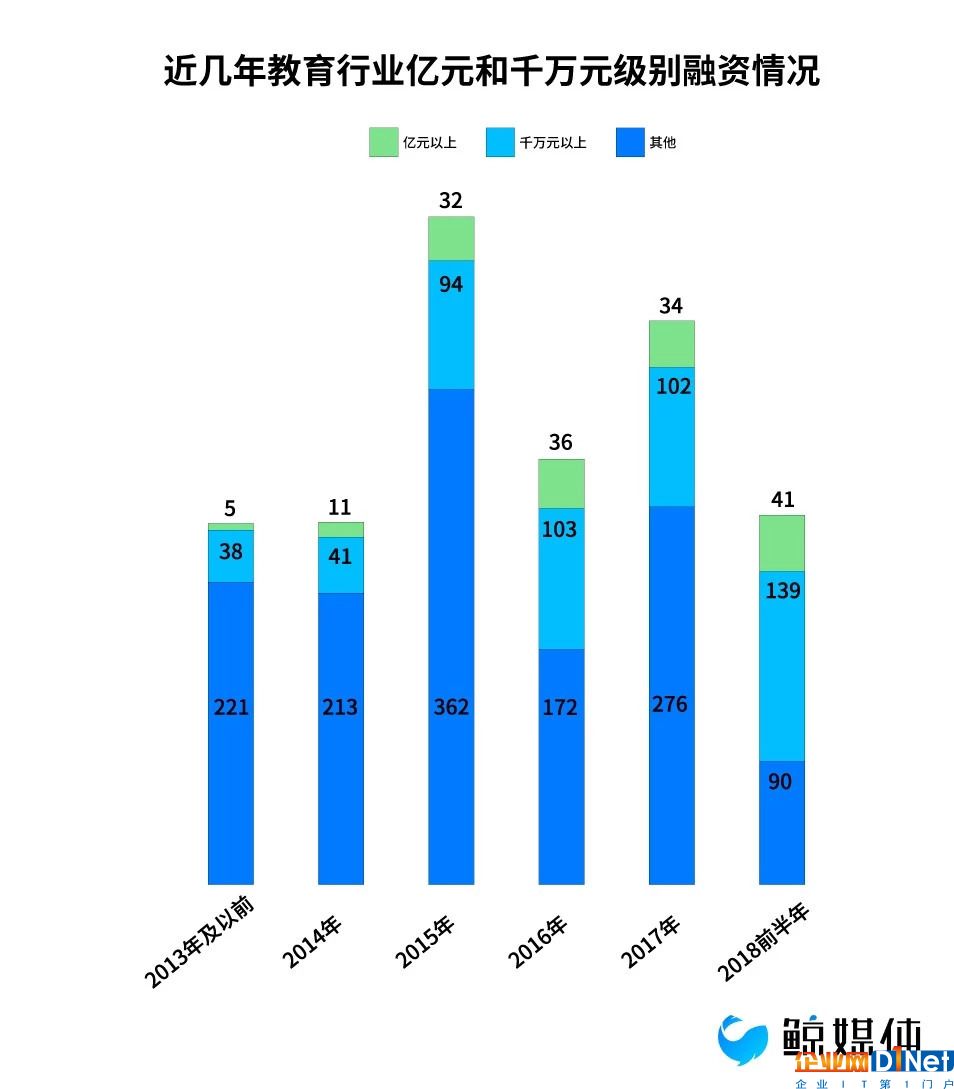

△数据来源:IT桔子、广正恒生、鲸媒体

虽然上半年教育行业融资事件并未受到太多影响,但是融资偏向更为成熟的头部企业,避险情绪浓郁也是不争的事实 。据统计,今年上半年,亿元及千万元级别项目数量不降反升,合计占比大幅提升至66.7%。其中,融资在10亿人民币以上的事件有4起,分别是:优必选获8.2亿美元C轮融资;VIPKID获5亿美元D+轮融资;华尔街英语3亿美元被并购;一起作业获2.5亿美元E轮融资。

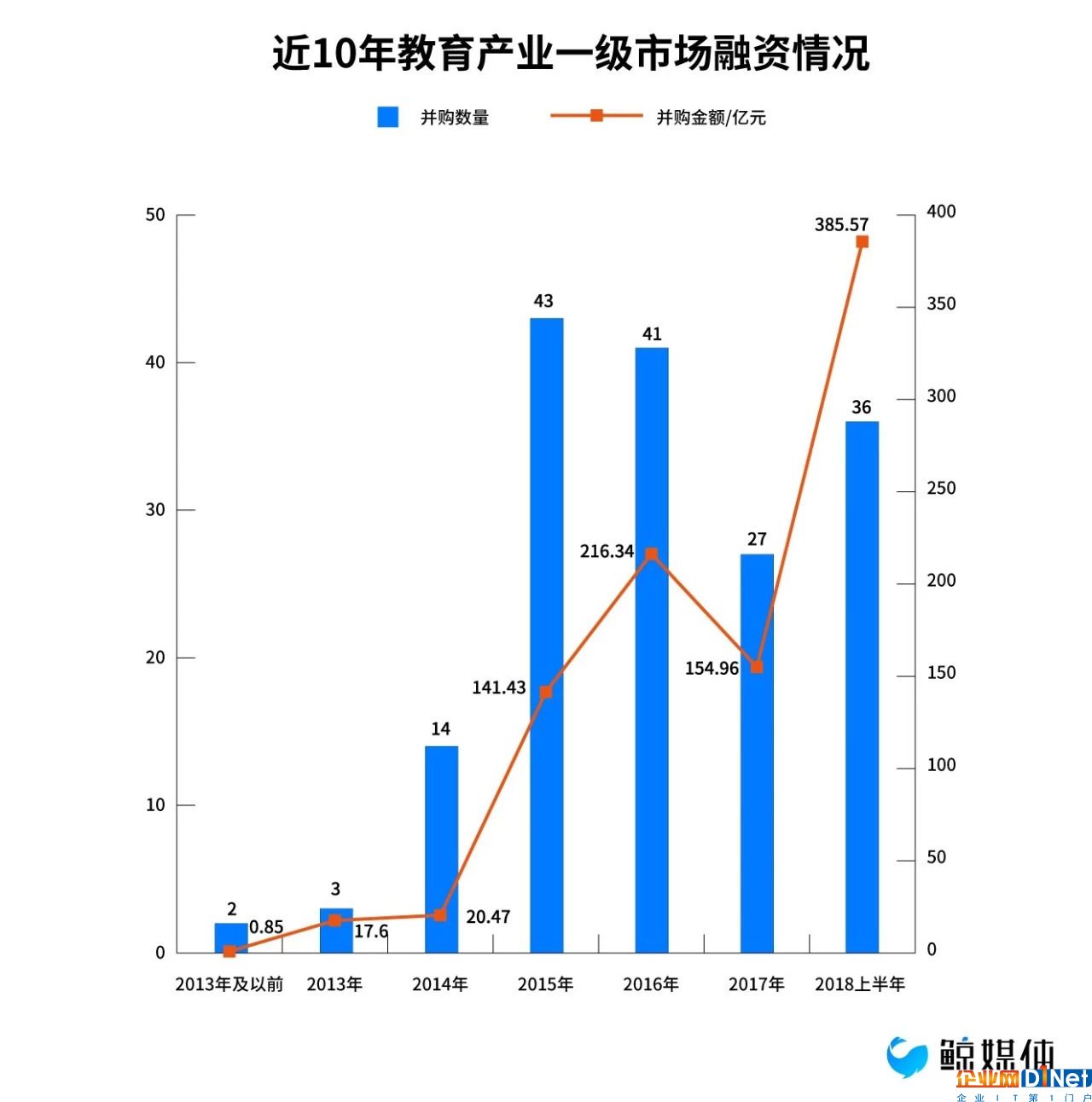

△数据来源:IT桔子、鲸媒体

从投资轮次来看,2016年投资主要以早期项目为主,但是近年来,中后期项目占比逐渐上升。今年上半年,涉及中后期项目的投资金额达到154亿元,占上半年总投资金额的7成,融资向头部集中。

从投资的具体领域来看,2016年,受民促法第二次修订的预期,以及二胎政策的全面放开,K12教育、职业培训和早幼教成为当年的投资热点,三者投资次数总和占比达50%。

但是从去年开始,素质教育迎来投资高峰达39起,之后依次是:早幼教28起、 职业教育23起,K12教育22起。近几年,国家频繁出台各项政策,推动教育信息化的发展。今年上半年,教育信息化增长势头强劲,共发生7起投资事件,不过投资的主旋律仍然以素质教育(13起)、早幼教(9起)为主。

美元主导VS三足鼎立

从今年上半年已经披露的222起融资事件来看,人民币仍然是投资的主旋律,共有204起,占比75%。据一位业内人士介绍:“人民币基金倾向于学历教育、高校、早幼教等财务质量较高,退出性更强的细分领域;而美元基金则更倾向于K12、教育信息化等,主要是以流量入口为主的领域。”

但是,进入下半年,国内资本市场吸引力持续减弱,不少机构开始重新调整募资计划,改募美元基金。也有业内人士透露,教育行业融资经历了从美元基金到人民币基金主导,再到产业主导,未来1-2年,又将会回到美元基金主导的风格上。

不过,天弘基金执行董事高航有不同观点,他认为:“未来1-2年,仍然会是三足鼎立的局面,人民币基金偏向寻找纯财务性投资的机会,退出周期相对时间短,所以包括港股教育企业的基石、锚定、Pre-IPO项目会是未来兵家必争之地;美元基金会继续配置基于技术手段提升教学质量、用户体验的产品;而上市公司代表的产业资本,会继续关注新高考改革,以及新民促法下适应地方性文化龙头企业并购的机会等。”

二级市场多大额并购

私募资金紧张,企业融资难,但基金又急着退出。在一级市场难融到钱以后,不少烧钱的企业只能转战二级市场,这也是今年企业海外上市火热的原因之一,其背后也是资本寒冬的严峻。不过,另一位业内人士则强调,“上市热”还与市场风口有关,比如,现在市场的风口在互联网企业、大健康、教育等行业,据悉,近期还有几家独角兽企业马上要在港股交表。

△数据来源:IT桔子、鲸媒体

在A股,很多非传统教育类的公司开始兼并购,跨界转型布局教育。特别是2015年并购数量达到了峰值——43起。2016年,并购迎来“风口”,不仅并购数量稳定保持在40起以上,而且并购金额首次突破了200亿元大关,可见其火热程度。2017年,由于融资限制、限售新规等负面因素的影响,并购次数略有回落。而且,这一时期,越来越多的上市公司开始剥离其主营业务,专注教育行业。

据鲸媒体统计,今年上半年,二级市场拟投资/并购事件共36起,涉及金额386亿元。比较有意思的是,今年在A股的多起并购实践中,多为“巨头+巨额”的组合,比如,中公教育拟作价185亿元借壳亚夏汽车;神州数码拟约36.95亿元收购启行教育79.45%股权;三垒股份拟33亿元收购美杰姆100%股权。当然像中公教育是明显的借道重组实现整体曲线上市的做法。

另外,由于职业教育、教育信息化不存在政策障碍,因此成为资本并购的热点。从交易的估值来看,今年上半年,教育标的平均交易价格在12、13倍左右,这比2015年的14、15倍,下降了不少。近期,连续2年未完成对赌业绩,勤上股份起诉龙文教育创始人的消息,引起不少人的关注。因此,后续并购中业绩对赌的完成情况,也将给二级市场并购提供一定的参考价值。

蓝象资本投资副总裁邱彦峰补充道:“资本寒冬下,一、二级市场倒挂,导致一级市场估值下调(但是在A轮前后还是有高估),对于已经准备IPO的公司,关键还要看企业自身的经营情况,但不少一级市场因为概念高估值,而不符合二级市场估值逻辑,后续上市破发也会成为必然事件。”

延续去年的政策利好,今年上半年教育企业海外上市的热潮不断,赴美、赴港上市的企业分别达到5家、13家。但是,由于贸易战、新兴市场汇率波动,以及美元加息氛围等因素影响,资本市场基本上进入熊市。教育股本是防守性板块,基本面不受以上三个因素影响,但是最近的送审稿严重影响教育股的投资氛围。在没有其它因素刺激下,教育股股价出现横行。

高筑墙广积粮练内功

就像行人路遇刮风下雨一样,“资本寒冬”来临并不会阻碍行人前行的脚步,只会拖慢其前进的速度而已。如果彻底把道路封了,行人才会被迫停下来,因为前方没路了……这个比喻其实等同于资本寒冬对教育行业的影响。教育行业因为现金流稳定、长期抗通胀,逆周期的特点,成为投资人关注的热点。但是,对于教育各细分领域而言,政策的不确定性也确实不容忽视。

随着史上最严“整治令”的出台,培训行业进入了整顿期。有业内人士认为,适者生存,培训行业将进入“大洗牌”期。对于一定规模的知名培训机构,需要做到合规,但是短期内大规模扩张已不可能;对于中小型机构,将面临关停的命运。

对于高等教育而言,其外延扩张的并购逻辑或受送审稿影响较少,目前港股多家教育股股价下跌基本上是被误杀。但是,由于高教行业普遍毛利率在50%左右,因此,引起监管层的关注已是不可避免。

针对K12教育领域,新民促法明确规定:不得设立实施义务教育的营利性民办学校。据一位业内人士透露:“由于K9只能设置为非营利性,毛利率肯定会下降。后续可以通过K9做品牌,培养流量,再将流量导入高中或者大学获取盈利,这也许也是个好办法。”另外,对于学前教育,目前行业集中度并不高,战局尚不明朗,率先上市的公司能够在这场战役中抢占先机,获得先发优势,显得尤为重要。

资本寒冬下,对教育行业而言,有挑战也是机遇。消费出现降级,但也给了教育行业充分发展、规范的机会。因为在所有的消费支出中,唯独教育占家庭支出的比例和绝对值在稳步上升,加上当前资本市场现金流动性差,教育俨然变全民重视的领域和消费品。

巨大的需求和优质教育资源的供给不匹配,导致教育行业在未来几年都会有相当大的市场及潜力。天弘基金执行董事高航强调:“目前,各大主流基金都开始配置教育标的,一般会先从每个细分领域的龙头开始配置,无论从早幼教、K12、成人职业教育、教育信息化。”

寒冬过后即盛夏对于各大教育企业而言,又该如何防止死在“盛夏”的前一晚呢?

武玲认为:“教育企业应该高筑墙广积粮,勤练内功,注重教育内容的同时,构建良好的口碑。”邱彦峰则强调:“对于教育公司,核心是保持好现金流,至少要现金流为正,尤其是对于在线教育企业,扩张的时候要深刻注意经营的稳定性。”

高航则坦言:“教育行业收入现金流相对稳定,各项支出比较明确,是抗周期的刚性行业之一。随着送审稿最终落地,各细分领域的龙头企业将迎来整合并购的好时机。”同时,他强调,“各大教育企业应该提升自身服务品质,重点打造研发优质的课程体系,以科技手段提升用户体验,将会是未来几年教育行业发展的方向。”另外,除了企业需要提升核心竞争力以外,对于那些小企业而言,因为不具有竞争力,为了活下去,还要学会内控,开源节流,储备更多弹药。

目前教育行业的格局正在发生变化,集中度不断加强,实力强的企业出现“强者恒强”的局势,抢先布局和拼规模成为企业快速发展的关键。特别是在资本寒冬下,入股能充分借助融资渠道完成“跑马圈地”,则可以比较早的享受估值溢价,资本退出。而教育行业暂时不确定的政策风险,则会被慢慢理清,找到解决办法。即便短期股价下行,也不影响它是一个好行业的事实。

京公网安备 11010502049343号

京公网安备 11010502049343号