美国东部时间 2017 年 3 月 2 日上午 11 时许,一支代码为“SNAP”的新股票在纽交所正式挂牌交易。这是总部位于洛杉矶威尼斯海滩的社交网络公司 Snap(原名 Snapchat),计划以 17 美元发行 2 亿股,总计价值 34 亿美元的股票。但 SNAP 开盘价直奔每股 24 美元,较发行价上涨 41.2%,这让它的市值达到了330亿美元,也让这次 IPO 成为 2017 年最值得关注的科技公司 IPO。

权威财经媒体 CNBC 援引消息源称本次 IPO 的认购超额 (oversubscribe) 水平达到了 12 倍之多——这是一个股票交易市场上的供需情况指标,也即说买方认购的股票订单总额达到了 24 亿股。

一些交易员对 CNBC 称,他们只分到了订购额 2% 的股票。

Twitter上市当天市值达到了 250 亿美元,今天却已经缩水到了 113 亿美元;FacebookIPO 当天市值达到了 1040 亿美元,今天已经实现了三倍增长,达到了 4007 亿美元。

据纽交所数据,Snap 股票在交易开始后的半个小时内已经转手了超过 1 亿股,成为了纽交所历史上上市当天交易最活跃的一支股票。尽管去年净亏损 5 亿美元,该公司仍创造了今年最重磅的科技公司 IPO。

Snap 并非因为社交网络的属性才如此受欢迎。在华尔街社交网络并不是一个特别好的概念,大部分带着这个属性上市的公司,最后股价都越走越低,而 Snap 只想要对华尔街证明一件事:我是下一个 Facebook,不是下一个 Twitter。

Facebook vs Snap: 上市状况对比

路演:Facebook 从 2012 年 2 月 1 日提交 S-1 等上市文书到 5 月 18 日正式上市,用了 3 个多月的时间。当时还“很傻很天真”的扎克伯格拒绝西装革履,继续穿着帽衫去见各大机构。一些买方代表称他“不成熟”,最初的路演相当不顺利。

关于 Snap 的一切似乎都以“快”著称:创立仅 5 年并完成了 8 轮总计 34 亿美元风投和私募股权融资;它只用了一个月就完成了文书提交到开市交易的流程,似乎并未像其他准备上市的公司那样路演连轴转,而是只在纽约和旧金山举办了有限的路演活动,场场爆满。经过了 Facebook 和阿里巴巴的洗礼之后,华尔街已经很久没有遇到如此一个值得期待的科技 IPO。

IPO 当天:在 2012 年 5 月 18 日,扎克伯格和公司的投资人遭遇了可能是他们这一生最紧张的一天:本应于东部时间上午 11 时开始的交易,先是因技术故障拖延到了 11:30;开始交易后技术故障并未消除,股票又遇到了订单无法确认的情况,银行和投资人在交易开始两个多小时之后才得到下单结果通知。

Facebook IPO 以 38 美元开盘,当天收盘小幅上涨 0.61% 到 38.23 美元,当日交易额 160 亿美元,第二天则干脆破发,第三个交易日触发熔断机制,后面的几十个交易日里连续下跌直至 20 美元左右。可以说 Facebook 上市的头 100 天只能用灾难来形容,市值从头一天的 900 亿一直跌到了当年 9 月 4 日的 380 亿美元。

至少就 IPO 当日来看,Snap 的表现比“下一个 Facebook”好多了:股价一度高升至 26.05 美元,在东部时间下午 4 点报收 24.48 美元,较发行价上涨 44%,市值超过了 283 亿美元,公司总值达到 330 亿美元,高于按照发行价计算的 240 亿美元公司估值。

伊万·斯皮格尔在纽交所

Facebook vs Snap: 企业发展对比

上市之前,Snap 和 Facebook 的公司发展也十分相似——前者把后者的路都走过了一遍,却只用了一半的时间。

最受追捧的收购对象:Facebook 产品早先就已上线,但公司 2004 年才创立。到 2005 年,当时的其他大型互联网公司和媒体集团已经追着 Facebook 想要收购。Friendster、Google、维亚康姆(Viacom)、MySpace 、新闻集团(NewsCorp) 和雅虎等都曾尝试过投资或全资收购 Facebook,但都遭到创始人马克·扎克伯格的拒绝。其中维亚康姆不止一次抬价希望完成收购,从 2005 年 3 月的 7500 万美元抬到了 15 亿美元(其中 8 亿美元现金)。

而 Snap 一直被潜在收购对象看作是下一个 Facebook,绝对不能错过,Snap 于 2011 年创建,在 2013 年已经获得了爆发式的用户增长,Facebook 揣着 30 亿美元去勾搭 Snap 。联合创始人伊万·斯皮格尔 (Evan Spiegel) 和鲍比·墨菲 (Bobby Murphy) 将因此分别获得 7.5 亿美元,但二人抵住了诱惑,拒绝了这笔交易。后来 Facebook 就开始了对 Snapchat 旷日持久的抄袭大战,但均以惨败告终。

少有人知的是,在 2013 年时为了抵抗 Facebook 的“进攻”,斯皮格尔曾经找到 Google 希望获得一笔战略投资,但 Google 和 Facebook 一样希望全盘接管 Snap,给出的价码是 40 亿美元。显然这笔交易也没成,倒是给 Google 最重要的业务之一 Google Cloud 送来了重要客户:2015 年时 Snap 的费用在 Google Cloud 年度收入中占到了 10%;上个月 Snap 刚和 Google Cloud 续签了合同,将在未来 5 年内每年支付 4 亿美元的费用,成为后者最大的客户。

主动出击收购:在 Facebook 的企业发展部门工作一定很有挑战。自创立以来已经收购了超过 60 家公司,其中比较重要的包括 2012 年 10 亿美元收购 Instagram、2014 年 190 亿美元收购 WhatsApp 和 20 亿美元收购 Oculus VR 等。Facebook 的收购大多数是为了获取技术和产品,但重磅收购大多是为了确保公司在市场上的领先地位。

Snap 在阅后即焚、滤镜相机和短视频社交方面的市场地位稳固,它发起的收购以获得新技术为主要目的,公司创立以来已经收购了 9 家公司,2015 年 1.5 亿美元拿下人脸识别和追踪技术公司 Looksery,是 Snap 发起的最大一次收购。

伊万·斯皮格尔的父亲约翰·斯皮格尔(中间)在纽交所。Snap 的第一间办公室就设在他的家里。

Facebook vs Snap: 产品对比

Facebook 本身就已经是一个大而全的社交网络,在上面可以发布消息、跟好友私聊、看视频、发起直播、形成群组、淘二手、找工作、玩游戏……

Facebook 的移动客户端,也就是手机 App 最常见的样子了,各种界面元素从底部工具栏到顶部发布框一应俱全,按钮成堆,交互主要靠点击按钮。

Snapchat 跟 Facebook 的区别非常大,应用界面极为简单,打开就是相机,向左和向右划分别进入私聊和时间线的界面,交互主要靠划动。

Snapchat 的界面色彩斑斓,动效也很有趣,不像 Facebook 只有深蓝一种颜色,比较死板。

Facebook vs Snap: 用户情况

用户量:毫无疑问,Facebook 是按照用户量计算的世界第一社交网络。专业互联网数据分析网站 Statista 统计,截至今年 1 月 Facebook 单一产品就拥有 18.71 亿用户,而排名第二的 WhatsApp 和第三的 Facebook Messenger 各拥有 10 亿用户——别忘了它们都属于 Facebook 公司旗下。如果将所有产品的用户全都算到一起,Facebook 的“社群”用户总数已经向 20 亿人逼近。

第四名和第五名分别是腾讯的 QQ 和微信,分别拥有 8.77 亿和 8.46 亿用户,考虑到它们都是中文母语网民所使用的产品,对 Facebook 的王座带来威胁的希望渺茫。

Snap 开发的 Snapchat 具有更好的前景。作为一款诞生仅 5 年的“新产品”,它的用户量已经超过了 3 亿名,在 Statista 排名中挤到了第 11 名,超过了自己的前辈 Skype、微博、LinkedIn和 LINE 等。3 亿当中月活跃用户超过三分之二,日活跃用户则超过了一半,在社交网路中属于很不错的水平。最重要的是,Snap 的典型用户大多十几二十岁,这些即将步入成年生活的年轻人是所有消费品牌最重视的群体。

不过,Snap 的用户增长正在放缓,2016 全年用户增长率不到 23%,比 Twitter 在灾难性的 2014 年还要低。但这似乎并不是一个很大的问题——见下一段。

利润收割能力:上市当天市值近千亿美元的 Facebook,在 2011 年前一年实现了 37 亿美元营收,净利达到 10 亿美元,已经成了十足的赚钱机器。

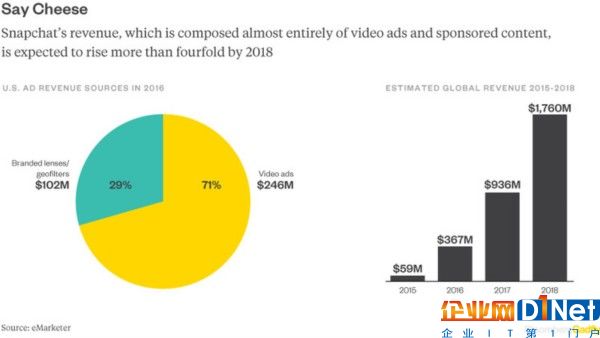

而 Snap 的赚钱能力也十分惊人,主要依靠内置的短视频投放广告以及原生“故事”(Stories) 广告,在 2016 年实现 4 亿美元收入,较 2015 年 5866 万有很大的提升。尽管研发投入非常大,财务报表显示净亏损 5.1 亿美元,较 2015 年 3.7 亿美元的亏损同样有所扩大——但这看起来并不是问题,因为高达 34 亿美元的风投和私募股权融资让 Snap 并不缺钱,就算不上市,账上的现金和等价物还够研发投入继续烧到 2018 年。

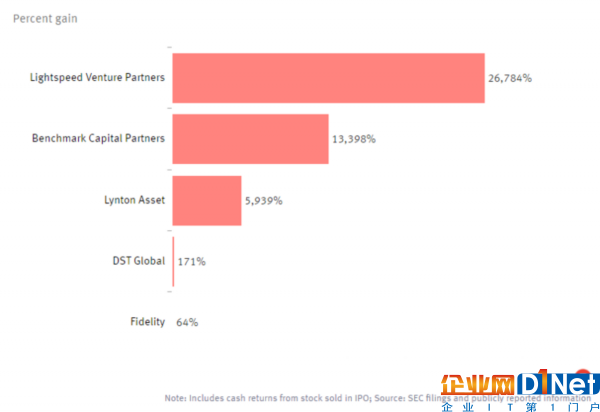

Snap 的上市为它的投资方带来了令人难以置信的投资回报。据 The Information 整理,2012 年种子轮投资 Snap 的光速创投 (Lightspeed Venture Partners) 获得了惊人的 26784% 账面投资回报率;A 轮领投方基准资本 (Benchmark Capital) 也获得了 13398% 的回报。看得越准,进的越早,赚的越多。其他后加入的投资方,比如数字天空 (DST Global)、阿里巴巴等就没那么爽了,不过有得赚也很不错。

好消息是,既然 Snap 已经上市,你也能成为它的投资者了:

业界十分看好 Snap 在上市后的营收能力。eMarketer 预计 2017 年营收达到 9.38 亿美元,到了明年收割能力会更加惊人,预计 17.6 亿美元收入。高盛则更为乐观,预计 Snap 2018 年营收 20 亿美元——你明白的。当然,股市有风险,投资需谨慎。

京公网安备 11010502049343号

京公网安备 11010502049343号